En lo local se hicieron los primeros anuncios de Milei, con una de cal para las exportaciones: tipo de cambio a 800 + un mix 80% oficial y 20% CCL, que genero 830 como valor equivalente para nuevos negocios en pesos disponibles; y una de arena: salvo soja que sigue al 33%, los demás productos quedan gravados al 15%, siendo esto particularmente grave para girasol, que se “abarata” 40 USD/tt. Pero quizás más dañino sea que para importación, ante un alza en el impuesto PAÍS queda un tipo de cambio de 940. Gran parte de los insumos están comprados, pero quedan algunos que sentirán el impacto en la relación insumo producto. También para las empresas que importan insumos, verán como el nuevo impuesto PAÍS les sigue comiendo rentabilidad. Estas medidas, junto con otras que atacan el déficit, y las que se van instrumentando día a día, serían coyunturales para una primera etapa. Pero, ¿qué pasaría si la situación persiste hasta que llegue el momento de comprar insumos para la fina?

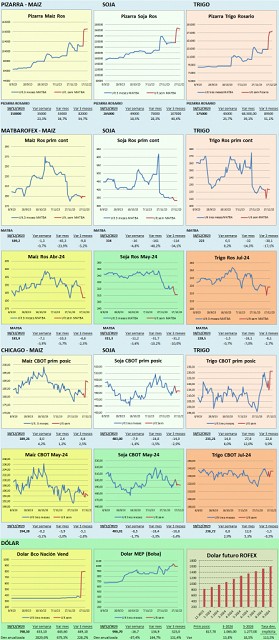

La recomendación es aprovechar para vender trigo, colocar el dinero en dólares que se abarató o da tasa, y recomprar la posición julio. En maíz los precios son interesantes, pero podrían serlo más con fallo de safrinha… venta más CALL. Y soja se desbarrancó, y la vemos cerca de valores piso, por lo que esperaríamos para cerrar nuevos negocios.

Veamos algunos de estos temas con más detenimiento:

ANUNCIOS ECONÓMICOS

Revisemos los anuncios primero yendo por los positivos, luego los negativos y hagamos un balance.

Entre los positivos, el tipo de cambio pasó de 360 a 800 pesos, cuando se esperaba 650. La brecha con el dólar CCL quedó por debajo del 30% con lo que la conversión a dólar billete es muy buena.

Además de esto, en una primera etapa se mantiene el programa de incremento exportador, para todos los sectores incluido el agro, con 20% que se hace al tipo de cambio libre (contado con liquidación) y el 80% al oficial. Esto genera un tipo de cambio efectivo de alrededor de 835 $/USD.

Por un lado, esto es positivo porque al aumentar la capacidad de pago del exportador, se puede lograr un mayo precio final. Por el otro genera dos problemas. Uno más abstracto que es la interferencia en los mercados. El otro más concreto: a que tipo de cambio se pesifican los forwards a 800 o a 835.

Al respecto la interpretación dominante es que a 800, porque este régimen no genera un tipo de cambio especial, sino que posibilita al exportador liquidar 20% de su divisa en el CCL. Pero hay mucha presión de distintas instituciones al respecto, pero como hasta el momento ningún caso llegó a la cámara arbitral, se sigue con ese criterio.

Por el lado de importaciones de insumos, dejan de existir las SIRA, y se reemplazan por un control estadístico, que llevaría solo algunos días. En 30 días podrían estar pagando las importaciones.

Yendo a los aspectos negativos, se subirá el derecho de exportación a todas las actividades a 15%, salvo el complejo soja que está en el orden del 33%. Trigo y maíz estaban al 12%, la diferencia son unos 7 USD/tt, que no parecen tan significativos, pero restan. El problema es girasol que estaba entre 7% harina 6% aceite y ambos irían al 12%. La diferencia acá serían 40 USD/tt. Ni que hablar de las economías regionales que habían bajado a cero, ni de carne y leche que ya venían complicados antes.

El tipo de cambio de importación se va a 940 (por aumento del impuesto PAIS) contra 830 que es el de exportación de granos. Esto afectará negativamente la relación insumo producto, algo que no se está teniendo tan en cuenta.

Dado que la mayor parte de los insumos de la 23/24 están comprados, y que se entiende que este régimen es transitorio, es posible que, para el momento de comprar los insumos para la siembra de fina, se haya corregido… pero no podemos asegurarlo.

Otra cuestión: las importaciones que se habían aprobado, pero no se habían llegado a pagar, quedaron alcanzadas por el impuesto PAÍS anunciado antes, que se efectiviza cuando procede el pago. Pero como en realidad se les pedía a los importadores un pago a cuenta, ahora deberán completar el resto hasta llegar al 17,5%, destruyendo cualquier margen que hayan generado.

Se espera que la devaluación, con una brecha tan chica versus el billete, genere mayor intención vendedora de parte del productor. Esto hizo que los valores en dólares de los granos tomaran tendencia negativa, apuntando a las paridades teóricas

Esto podría ser en el disponible, pero salvo trigo donde se está cosechando, en los demás productos la oferta disponible es limitada.

En cuanto a los forwards, si bien los compradores aplicaron la misma lógica, lo cierto es que, tras ver precios mucho mejores, será difícil que el productor los tome con tanta anticipación.

Adicionalmente, tener hoy un tipo de cambio en 800 $/tt y una brecha menor al 30%, no necesariamente implica que esa situación persista al momento de la trilla de la gruesa.

Se espera inflación elevada en los próximos meses, pero el gobierno apunta a mejorar 2% mensual el tipo de cambio. Esto podría llevar a que el tipo de cambio se vaya atrasando, mientras que el libre recogerá la marcha de la inflación, más las expectativas de los agentes económicos sobre la marcha del plan de gobierno.

En balance final es positivo, y todo dependerá de cómo se vaya llevando esta primera parte de las medidas, como reaccione la sociedad, y las correcciones que se puedan ir generando a medida que la situación se desenvuelva.

Mayo en adelante con el ingreso de los dolares fuertes del agro, podríamos ver otra historia.

Otra conclusión: con buena producción, muchos de los insumos del año pasado financiados en pesos, o pagados por anticipado como forma de dolarizarse, aun teniendo en cuenta refinanciación después de la última seca, debería terminar siendo un buen año.

Pero es muy probable que, de la cosecha gruesa, se venda lo mínimo para cubrir deudas, se guarde el grano remanente, y se siembre nuevamente buscando crédito externo. Si esto es así, deberá preverse donde se depositarán los granos de una cosecha tan grande.

SOJA

El claro foco del mercado sigue siendo Brasil. Con lluvias irregulares, los analistas vienen bajando sus estimaciones de producción ubicándose ahora más próximas a 155 mill.tt.

Empezamos la semana con mejores perspectivas y precios a la baja, y terminamos con clima más seco y valores al alza.

De todas formas, dada la recuperación esperada para Argentina (+30 mill.tt.) y el resto de Sudamérica, se necesitaría una producción más próxima a 150 para que se genere un mercado netamente alcista.

Por el lado de EEUU lo que se sigue de cerca es la demanda. En ese sentido siguen reportándose buenos negocios de exportación.

En lo que hace al consumo interno en ese país NOPA reportó una molienda mayor a lo esperado, lo cual es alcista para poroto, pero también mayor stock de aceite que la expectativa, lo cual es negativo para este subproducto.

En Argentina se lleva sembrado casi 60% de los cultivos, a un ritmo algo menor que semanas previas por las lluvias. De todas formas, la implantación va 9 puntos adelantada respecto a la campaña pasada.

La calidad buena a excelente de los cutivos de soja locales está al 30%, algo por debajo del año pasado, pero con una condición hídrica que es de las mejores de los últimos años, se espera una mejora.

Es importante mencionar que sólo se lleva algo más de 1% de la soja vendida a precio, contra 7% promedio histórico, habiendo pasado por precios muy buenos en términos de rentabilidad y en comparación al precio de presupuesto en 330 USD/tt.

La indecisión de ventas se debió en parte a dudas productivas, ya que las lluvias se normalizaron muy tarde, y la incertidumbre política.

MAIZ

El mercado internacional, con fondos especulativos muy vendidos, descontando la recomposición de stocks en EEUU, está reaccionando al temor de una menor Safrinha

La siembra lenta de soja en Brasil y la baja rentabilidad que ofrece este producto, hace que se relegue el maíz safrinha, estirando fechas de siembra de soja e incluso cambiando área a otros productos.

De todas formas, el mercado tiende a reaccionar a este tipo de elementos recién en marzo, cuando cierra la ventana de siembra óptima de safrinha, y en mayo cuando lo sembrado empieza a experimentar faltante de humedad.

Pero esta semana se supo que la venta de insumos específicos para maíz hace evidente que el área terminaría bajando, y el tema empieza a ganar espacio antes que lo habitual.

Por el lado de la demanda interna norteamericana, el presidente de ese país impulsará una iniciativa de la industria de etanol para apoyo fiscal al uso de combustible de abiación sostenible (SAF) lo cual sería alcista para el maíz.

Las exportaciones en EEUU vienen a un ritmo superior al necesario para alcanzar el objetivo del USDA, por lo que tomando esto como termómetro, a estos precios también vemos un consumo incentivado en el mundo.

En Argentina avanza a ritmo muy firme la siembra de maíz, casi 50% implantado, sumando 9 puntos.

También es destacable la mejora en calidad de cultivos:40% bueno a excelente, mejorando notablemente desde que las lluvias se generalizaron.

TRIGO

China no solo está activa con compras de trigo sobre EEUU, donde las exportaciones semanales treparon casi a 1,5 mill.tt sino también en otros países. Como Francia que aumento sus exportaciones proyectadas debido a la mejor dinámica en China.

En el mercado local se notó mayor interés de parte de los compradores por hacerse de mercadería, impulsando los precios a la suba.

De todas formas, este comportamiento puede estar relacionado a la intención anunciada del gobierno de llevar del 12% actual a 15% los derechos de exportación, y los compradores estar buscando aprovechar el cuadro actual que les da mayor capacidad de pago mientras dure.

Según datos oficiales al 6/12 sólo había algo más de 20% vendido a precio, el ritmo más bajo de los últimos cinco años. Esto se debió a una combinación de mal clima que generó dudas productivas, y las indefiniciones políticas que generaban interrogantes sobre tipo de cambio, acceso al dólar tanto para pesificar negocios como para comprar insumos, derechos de exportación, etc.

En cuanto a la recolección se lleva 55% trillado en nuestro país, con un ritmo algo menor por las lluvias. Los rindes van por encima de lo estimado, y si bien la Bolsa de Cereales mantiene el nivel de producción proyectado, no se descarta que si el sur de Buenos Aires tiene buenos rindes, terminemos con mayor producción

En el mismo sentido la Bolsa de Comercio de Rosario subió su proyección de producción de 13,5 a 14,5 mill.tt en función de los rindes que se vienen proyectando.

Por otro lado, la cola de buques a cargar esta recién en 500.000 tt y si bien tiene una suba marcada, teniendo en cuenta el porcentaje trillado, y lo poco vendido que está el mercado, ¿nos preguntamos donde estará el trigo que se está cosechando?.

Fuente: Rosario Finanzas