Las ganancias se frenaron rápidamente, y en la semana transcurrida vimos una caída generalizada en los precios de Chicago. ¿Cuáles fueron los causantes? ¿Cambiaron los fundamentos?

En los días que pasaron las noticias indican un fortalecimiento en el índice del dólar estadounidense, tocando su nivel más alto en nueve meses y superando resistencias técnicas. Las evaluaciones de que el Banco Central podría reducir sus estímulos monetarios este año, en un contexto inflacionario en Estados Unidos, impulsaron al dólar y como ya sabemos, los efectos para los commodities se tornaron negativos.

A su vez, la EPA (Agencia de Protección Ambiental) planea recomendar al gobierno estadunidense una reducción de la cantidad de biocombustibles que las refinerías de petróle deben mezclar en sus combustibles, generando preocupación en el mercado por una posible menor demanda de soja y maíz.

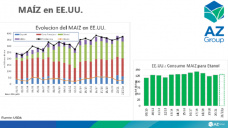

Por otro lado, la situación en Estados Unidos para la próxima campaña continúa con un balance ajustado en cuanto a producción, tras haberse reducido las estimaciones de rindes tanto para la soja, como el maíz, siendo este último el más alcanzado por recortes. El organismo compensó ajustando a la baja las proyecciones de exportación estadounidense, mientras a su vez dejó las relaciones de Stock/Consumo casi sin variaciones para la soja, aunque aún en niveles mínimos respecto de años anteriores, y disminuyendo las del maíz, ante un recorte en las existencias finales causada por una caída productiva de mayor magnitud.

En el caso del trigo, la producción a nivel global se vio impactada por los

problemas climáticos en países como Rusia, Estados Unidos y Canadá, que llevaron

a recortar mas de 15 mill. tt. en la cosecha mundial.

Las condiciones en el suelo norteamericano tampoco han mejorado en el mes de

agosto, como para dar señales positivas de un posible aumento productivo.

Actualmente la sequia supera el 30% de los cultivos de verano, y el estado

bueno/excelente fue disminuyendo en la ultima semana ante la falta de

precipitaciones en el mes de agosto, cuando a su vez se encuentran finalizando

las etapas de desarrollo.

Las preocupaciones para la próxima campaña gruesa en Sudamérica encuentran su fundamento en la probabilidad de sufrir un año Niña por segunda vez consecutiva, siendo esta la cuarta en 35 años. En adición, las estimaciones del Departamento de Agricultura estadounidense para Argentina y Brasil proyectan una campaña 2021/22 superior a la 2020/21, tanto de soja como de maíz.

Los últimos reportes climáticos indican una probabilidad alta de sufrir un

evento Niña, pero lo importante a considerar es cuál será la intensidad del

mismo. En el caso de Argentina, en los años Niña las regiones agrícolas reciben

entre un 20 a un 30% menos de lluvias que las normales, pero teniendo en cuenta

que se podría dar por segunda vez consecutiva, el impacto podría ser aún mayor

que los de la actual campaña ante los malos antecedentes del pasado. En Brasil

la situación impacta de manera similar, vimos que la cosecha de maíz de este año

fue ampliamente reducida desde las estimaciones iniciales, causado por una

sequía y posterior helada en el suelo brasilero.

Ahora bien, si vemos las perspectivas de demanda china para la campaña 2021/22, estas sufrieron variaciones en cuanto a la soja, pero se mantuvieron estables para el maíz. El USDA estima que las importaciones de soja del gigante asiático alcanzarían 101 mill. tt. en la próxima campaña, cayendo 1 mill. tt. respecto de las estimaciones previas, aunque siendo mayor a los valores observados para la campaña en curso.

Teniendo esto en cuenta, ¿Vemos una desaceleración en las compras de soja por parte de China?

Lo cierto es que las ventas estadounidenses no han frenado, y China ha sido

el principal destino. En total en los últimos diez días se negociaron mas de 1,7

mill. tt. de las cuales la mitad tienen como comprador a país asiático, mientras

que se especula que la otra mitad también podría tener el mismo destino. Si bien

las ventas de exportación de EE. UU. han desacelerado respecto del ritmo

observado a principios de campaña, ya se lleva negociado un 25% del total.

En cuanto al maíz, la situación es similar, pero sin la presencia de China en

los últimos meses luego de haber comprado un récord histórico en el mes de mayo.

Las ventas estadounidenses se mantienen estables, más adelantadas que otras

campañas, y ya se lleva comercializado un 30% de la producción 2021/22.

El panorama actual nos presenta ciertos interrogantes. Los fundamentos que dieron sustento a la escalada de precios venían principalmente por el lado de la demanda, las variables a nivel global acompañaron durante el año 2020 para que las cotizaciones se movieran a máximos de varios años, China compraba, las economías de los países se recuperaban de la pandemia y aumentaba el consumo, y sumando a esto, las cosechas de los principales países productores sufrieron complicaciones productivas. Pero no esta nada asegurado, y los fundamentos que sostenían al mercado pueden cambiar.

La demanda asiática parece estar firme, mientras la producción global de la

próxima campaña aún no está definida. La situación estadounidense podría

tornarse complicada y gran parte de la soja y el maíz que se volcaban a los

biocombustibles pasarían directamente a incrementar las existencias finales. En

adición, las políticas del Banco Central en EE. UU. no son claras, y aun

persiste la incertidumbre de su posible impacto futuro en el dólar.

En este contexto analizado previamente, con un mercado que no se encuentra

aparentemente direccionado, se recomienda optar por estrategias flexibles,

utilizando las herramientas disponibles, como las opciones y los derivados, que

permitan asegurar pisos a la baja, pero que también permitan acompañar las subas

en caso de un escenario alcista.

Fuente: Centro de Gestión Agropecuaria