Si nos concentramos en el mercado internacional tenemos varios factores que se encuentran presionando los valores del maíz y la soja en Chicago. Por un lado, el progreso de recolección de Estados Unidos por encima del promedio de los últimos 5 años a igual fecha, con una proyección de producción en maíz de 381 mill. de t, y en soja de 121 mill. de t, según datos publicados por el USDA. Respecto a los stocks finales, se encuentran dentro de los mínimos de los últimos años, sin embargo, incrementándose en los últimos meses. Para soja se estiman en 8,75 mill. de t y para maíz, ee 38,1 mill. de t.

No obstante, el incremento en el precio del petróleo – que alcanzó 85 usd/barril

– y, el aumento del precio del complejo aceitero (aceite de colza, palma, soja y

girasol) generó que las bajas sean menos abruptas. En el caso del maíz, existe

una correlación directa debido al etanol, que provocó en conjunto con la suba

del precio del trigo, que el valor en Chicago del cereal se ubique en torno a

210 usd/t. En la última semana, la EIA informó que el volumen semanal producido

de etanol por Estados Unidos se ubicó en 1106 mill. de barriles diarios, por

encima de la semana previa y alcanzando el nivel de producción pre pandemia.

Esto demuestra que la demanda interna se mantiene firme en Estados Unidos.

En soja, la suba del precio del petróleo y del aceite de soja ayudó a que el

precio en Chicago se mantenga dentro del rango de 450 -470 usd/t. A pesar de que

se encuentra en los últimos meses en un canal bajista. A esta presión por el

progreso de cosecha en Estados Unidos, se suma el buen ritmo de implantación de

Brasil.

La siembra del ciclo 2021/22, en Brasil, se ubica por encima del promedio de los últimos 5 años, a igual fecha. Según datos publicados por IMEA, en Mato Grosso, el progreso se ubica en el 68% vs 54,9% del promedio. Según datos publicados por Conab, en su informe mensual, se estima que Brasil producirá 140,7 mill. de t, por encima de lo recolectado el ciclo anterior. Esto se debe principalmente a un incremento en el área sembrada de 1 mill. de ha, siendo el total de 39,9 mill. de ha. El rendimiento se estima en 3,5 t/ha, con una proyección de exportaciones de 87,4 mill. de t.

Por último, en cuanto al mercado internacional, los fondos especulativos vienen disminuyendo su posición comprada en el último mes. Según datos publicados por la CFTC, la posición neta comprada de los fondos especulativos en maíz y en soja se vio reducida la última semana. La posición de maíz se ubica en 27,9 mill. de t y, en el caso de soja en 2,5 mill. de t. Para ambos cultivos no sólo disminuyó la última semana, sino que el interés abierto se redujo frente a la semana anterior. En ambos casos, presionado por el buen avance de la cosecha de Estados Unidos y el progreso de implantación en Sudamérica.

En Argentina, según datos publicados por la Bolsa de Cereales de Buenos

Aires, el avance de siembra de maíz se ubica en 27,6% del área con destino

comercial de 7,1 mill. de ha. Para soja, el progreso de implantación alcanza

4,6% de la proyección de 16,4 mill. de ha. Para esta semana, los pronósticos

anuncian precipitaciones de manera generalizada en las zonas productivas, que

podrían mejorar la condición para el avance de la siembra de gruesa.

En cuanto a los valores de mercado, a pesar de que la soja disponible cotiza en

torno a 350- 360 usd/t, según datos publicados por el MAGyP, todavía resta

vender el 40% de lo cosecha el ciclo 2020/21. Esto es consecuencia de la

incertidumbre que opera en el mercado local, por tipo de cambio e inflación. De

la campaña 2021/22, el productor comprometió 2,4 mill. de t vs 3,2 mill. de t de

igual fecha de un atrás. De este volumen, solamente hay con precio cerrado 900

mil t. El precio futuro mayo-22 se encuentra oscilando los 320 usd/t.

En maíz, el volumen comprometido se ubica por encima de lo comercializado en

soja de cara al ciclo 2021/22. Al 20-10, según datos del MAGyP, es de 8,2 mill.

de t vs 9 mill. de t del ciclo anterior a igual momento. En el cereal, el

interrogante se presenta por el volumen de exportación posible de la campaña que

se está sembrando. Del disponible se alcanzó un volumen de DJVE de 38,5 mill. de

t, con compras del sector exportador por 39,5 mill. de t. Para el ciclo 2021/22,

las DJVE alcanzan 8 mill. de t vs 7,14 mill. de t del año pasado a igual fecha,

con compras por 8,16 mill. de t. La incógnita se presenta en cuanto

efectivamente va a ser el volumen que el gobierno considera para poder exportar.

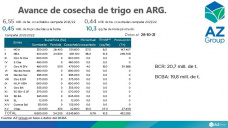

En trigo sucede algo parecido, el volumen de exportación y DJVE se encuentra por

arriba de lo acontecido hace un año, acelerándose en el último mes las DJVE, que

alcanzan 9 mill. de t, de las cuales se estiman como exportación 12 mill. de t

(siempre y cuando se mantenga la proyección de producción en torno a 20 mill. de

t). Si se analizan las últimas dos campañas, la exportación llegó a cosecha con

DJVE en torno a 10 mill. de t y se realizaron muy pocas declaraciones pasada la

época de cosecha.

En el corto plazo, hay que seguir de cerca lo que ocurra con Estados Unidos y

la demanda sobre este país, el progreso de siembra en Sudamérica (y que ocurre

con el climático) y, a nivel interno, seguir de cerca los precios futuros, como

también lo que pueda suceder con el mercado exportador.

Por Catalina Ferrari, analista de mercados de AZ Group

Fuente: Centro de Gestión Agropecuaria