Además, hay cierto optimismo respecto a la Fase 1 con China y la semana que

viene se reunirían representantes de ambos países para revisar los detalles del

acuerdo.

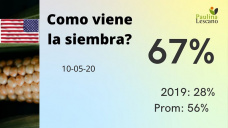

Mientras tanto avanza la siembra a todo ritmo, con grandes progresos

semanales y se encuentra muy adelantada frente a otros años. En el caso del maíz

ya se sembró el 51% del área y para la soja ya se cubrió el 23% de la

superficie, un 12% por encima de los promedios de los últimos cinco años.

El martes el USDA publica su informe mensual de mayo, que nos brindará

información importante y cierta dirección en lo que se puede esperar para la

próxima campaña.

Los más relevante será lo relacionado con la demanda. Y en este sentido hay

varios aspectos a destacar:

• Por un lado, porque el USDA mostrará su postura respecto a China. Recordemos que los stocks en Estados Unidos vienen cayendo y si las exportaciones de soja a China se recuperan el balance será más ajustado en la próxima campaña, dando sustento a los precios.

• Por otro lado, la situación del maíz es opuesta a la de la soja, con un balance holgado y que podría complicarse aún más si la producción realmente crece y la demanda sigue cayendo.

Recordemos que un 40% de la producción de maíz de Estados Unidos se utiliza

para etanol y con la caída del consumo probablemente quede más excedente del

cereal, sumado a la menor utilización como forraje, reafirmando los fundamentos

bajistas. En las estimaciones previas al reporte el mercado anticipa un

crecimiento del 60% en los stocks de maíz!

El USDA también brindará proyecciones sobre la producción en Sudamérica, pero

no es un dato crítico porque las cosechas ya están prácticamente definidas,

salvo el maíz tardío en Brasil, que está atravesando su período crítico.

En el mercado local sólo la soja mostró cierta recuperación en los precios,

aunque los mismos siguen en niveles muy bajos que no son atractivos para vender.

Hay alternativas que permiten, a través del descuento de cheques, aprovechar las

bajas tasas actuales y vender la soja diferida, pero cobrando hoy con un plus

interesante por sobre el precio disponible.

El foco ahora está en la siembra de trigo y las intenciones apuntan a un

crecimiento del área, con buenas reservas de humedad en muchas áreas. En las

primeras estimaciones oficiales, la Bolsa de Buenos Aires proyectó una

producción de 21 millones de toneladas, gracias a un aumento del 3% en el área y

más del 7% en rinde.

Los precios del trigo de la nueva campaña se acoplaron a la caída externa.

Hace menos de un mes el cereal alcanzó los u$s 170/175 lo que generó una ola de

ventas. Hay declaradas poco más de 1 millón de toneladas, pero con las recientes

bajas los precios dejaron de ser atractivos.

El trigo ahora depende de lo que pase con los cultivos en el hemisferio

norte, donde están en pleno desarrollo, y de las medidas proteccionistas que

puedan tomar los diversos gobiernos para resguardar sus reservas en caso de que

la pandemia se prolongue en el tiempo.

Si miramos la relación stock/consumo en el mundo y sacamos a China e India

(que producen mucho, pero lo auto consumen) la misma se encuentra en niveles

promedio, pero con tendencia decreciente y de allí la importancia de seguir de

cerca lo antes mencionado.

Y otro aspecto importante es definir nuestros precios de presupuesto que, al final de cuentas, serán los determinantes de las decisiones de ventas.

Fuente: Centro de Gestión Agropecuaria