El mercado de granos se mueve al ritmo de lo que sucede en el mercado local pero sin dejar de mirar EE.UU.

La semana pasada tuvo impacto el informe trimestral de stocks de setiembre que históricamente tiene sorpresas para los operadores que se traslada a los precios.

El informe del lunes pasado no fue la excepción, las fuertes subas en los precios futuros liderados por la soja que contagió a los demás productos para finalizar con mejoras en Chicago que perduraron a pesar de otras jornadas donde hubo bajas en los precios.

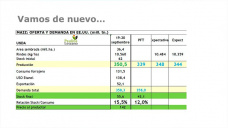

Los stocks trimestrales de EE.UU. al 1° de setiembre fueron para el maíz y la soja debajo de lo esperado por el mercado e impulsó la compra de los operadores para cubrir posiciones vendidas mientras que para el trigo estuvo arriba de lo esperado y las subas fueron por contagio.

En EE.UU. hay 24,85 M de ton de soja y 53,7 M de ton de maíz, debajo de los 26,73 M y 61,67 M de ton en promedio esperados por el mercado para cada producto.

Estas cifras demuestran una demanda más alta de lo esperado que llevará a ajustar las cifras en el próximo informe mensual del USDA de este jueves 10 de octubre.

En el mismo informe el USDA ajustó a la baja la producción de soja estadounidense 2018/19 (-3,1 M de ton, a 120,5 M de ton) cuando habitualmente el último ajuste de estos datos los realiza en el mes de enero del comienzo del 2019.

Con los ajustes realizados se reduce la oferta del comienzo del ciclo 2019/20 a la espera de los resultados de la cosecha que comenzó hace algunas semanas.

La recolección el maíz y la soja estadounidense muestran demora en relación con el año pasado y el promedio, en sintonía también con el lento avance de la siembra que se registró esta campaña.

LA demora lleva a que la estacionalidad de la presión de cosecha en los precios en Chicago este postergándose ante también la incertidumbre sobre le resultado final de la producción cuando el productor estadounidense no sabe el número final que obtendrá en la recolección.

Además el clima sigue siendo un factor de seguimiento en el mercado para analizar el ingreso de la oferta.

Los pronósticos señalan que las condiciones no son óptimas para el avance de

la recolección de la cosecha gruesa, pudiendo dar soporte a los precios en el

mercado.

Las condiciones climáticas también impactan en el mercado local, donde los

cultivos de trigo necesitan más humedad para detener el deterioro en algunas

zonas.

Las recientes precipitaciones esperan mejorar la situación de los cultivos que muestran menores perspectivas productivas a las inicialmente proyectadas.

Así los precios del trigo continuaron mostrando mejoras en las referencias futuras pero bajando el precio disponible que pagan los exportadores para conseguir el cereal con entrega ante la proximidad de la cosecha.

La exportación del ciclo que está terminando muestra una posición neta comprada al declarar compras por 13,04 M de ton y DJVE por un total de 10,3 M de ton. La diferencia entre ambos valores puede ser menor al considerar que algunos negocios se pudieron reorientar al consumo doméstico.

Para la campaña 2019/20 la comercialización mostró un repunte en las últimas semanas, acumulando al 25/9 un volumen de 5,9 M de ton, de las cuales un 38% corresponden a operaciones a fijar. El total está por debajo del año pasado a la misma fecha cuando ascendía a 6,4 M de ton, con unas 608 mil ton a fijar (9,5%).

El menor volumen de negocios anticipados responde a los precios más bajos que registró el cereal este año en comparación con el año pasado así como también al riesgo productivo que muchos productores sufrieron el año pasado al cosechar menos de lo inicialmente proyectado y encontrarse con un mayor porcentaje comprometido a la cosecha.

Igualmente si tomamos el promedio de negocios a cosecha de las últimas campañas de 10 M de ton, el productor argentino de trigo todavía tiene que vender un volumen importante hasta el mes de enero.

Los negocios de trigo nuevo deberían acelerarse en el corto plazo al aumentar el riesgo de una mayor presión de cosecha futura y por cambios en los derechos de exportación que bajan los precios de los productos que recibe el productor.

Este riesgo alcanza a todos los productos. En el caso del maíz, las ventas anticipadas del productor están muy avanzada en relación a otros años a la misma época. Al 25/9 esta comercializada (con y sin precio) unas 9,7 M de ton, un 142% arriba del año pasado y alcanzando el record histórico a fines de setiembre.

Las ventas de maíz del productor están adelantadas así como las ventas al exterior del sector exportador que asciende a 9,8 M de ton.

A estas DJVE ya declaradas no se les alcanzan la modificación en el pago de los derechos de exportación introducidas la semana pasada por el gobierno, donde el exportador debe adelantar el pago de los $ 4 de DE del país a los cinco días de obtener la DJVE que presentan desde el 2 de octubre. Además se redujo el plazo de las DJVE a 30 días desde los 45 días anteriores.

Esto demuestra la necesidad del gobierno de fondos que otra vez (y van ...)

aporta el sector productor agrícola y que toda diferencia se traslada al

productor.

No dejar de pensar el riesgo que existe en el mercado de ir por más en el futuro

y reducir el mismo tomando coberturas sobre los precios futuros.

Lo que viene…

Esta semana se publica un nuevo informe mensual del USDA, con el

posicionamiento que siempre tienen los operadores previo a la difusión de los

datos. Se esperan cambios en las proyecciones de la cosecha de maíz y soja de

EE.UU., pero con otros factores también a seguir:

- Cultivos en EE.UU.

- Cosecha en EE.UU.

- Clima en regiones productoras

- Nuevos negocios entre EE.UU. y China

- Evolución del dólar

- Ventas de productores locales

Por Lorena D`Angelo, Analista de Mercados y Asesora Comercial

Fuente: Centro de Gestión Agropecuaria